BetonmastHæhre selger Betonmast

Gjenværende anleggsvirksomhet skifter navn.

Denne artikkelen ble publisert for over 5 år siden.

I mars 2019 vedtok styret i BetonmastHæhre å sette i gang en prosess for å splitte BetonmastHæhre i to virksomheter.

19. august 2019 ble det kjent at styret i BetonmastHæhre har inngått avtale med en eiergruppering bestående av AF Gruppen og ledende medarbeidere i Betonmast om salg av 100 prosent av aksjene i Betonmast-konsernet.

I forbindelse med gjennomføringen av salget, etableres det samtidig en ny bankavtale med DNB og det gjøres en kapitalforhøyelse i anleggsvirksomheten. Med dette legges grunnlaget for «en frittstående, rendyrket og finansielt solid anleggsaktør i det norske markedet».

Byggvirksomheten i Betonmast får på sin side en ny god og solid hovedeier med industriell bakgrunn.

Om transaksjonen og emisjonen

BetonmastHæhre har inngått avtale om salg av alle aksjene i Betonmast-konsernet til et nyetablert selskap, Betonmast Holding AS, som eies 66 prosent av AF Gruppen og 34 prosent av ledelse og tidligere aksjonærer i Betonmast. Salgsprisen er avtalt til 2075 millioner kroner for 100 % av aksjene.

Transaksjonen er betinget av at det gjennomføres en aksjeemisjon i BetonmastHæhre AS på 350 millioner kroner.

For å sikre rask gjennomføring, vil emisjonen foregå i to trinn. Trinn én vil være en rettet emisjon på 350 millioner kroner mot Knarten Holding AS (et selskap kontrollert av Albert Kr. Hæhre og familie) og Rune Isachsen Holding AS.

Disse aksjene vil så tilbys videresolgt (trinn 2) til øvrige aksjonærer i BetonmastHæhre AS i henhold til sin relative eierandel til samme kurs. Aksjonærer som også er sentrale deltakere i Betonmast Holding AS har fraskrevet seg retten til å tegne aksjer i videresalget.

Emisjonskursen er fastsatt til kr. 58,00. Alle dagens aksjonærer i BetonmastHæhre AS vil fortsatt være aksjonærer i BetonmastHæhre AS, men med en noe lavere eierandel som følge av emisjonen.

Generalforsamling

Salget av Betonmast er videre betinget av at det fra kjøpesummen utbetales et ekstraordinært utbytte på 1900 millioner kroner, eller 132,98 kroner per aksje, til alle nåværende aksjonærer i BetonmastHæhre AS.

Salget er også betinget av godkjenning på ekstraordinær generalforsamling i BetonmastHæhre som skal avholdes innen 16. september.

Aksjonærer som representerer 66 prosent av aksjene i BetonmastHæhre har forpliktet seg til å stemme for transaksjonen, herunder utbyttet og kapitalforhøyelsen. Videre finnes det enkelte øvrige betingelser for gjennomføringen av transaksjonen, herunder at det gjøres en begrenset due diligence, at transaksjonen blir godkjent av konkurransemyndighetene, og at avtale om ny finansiering av BetonmastHæhre AS sluttføres i tråd med de aksepterte betingelsene i tilbud fra DNB.

Hæhre & Isachsen Gruppen

Transaksjonen, utbetaling av utbytte og videresalg av aksjer forventes gjennomført i 4. kvartal 2019. Arctic Securities og advokatfirmaet Schjødt er rådgivere for transaksjonene.

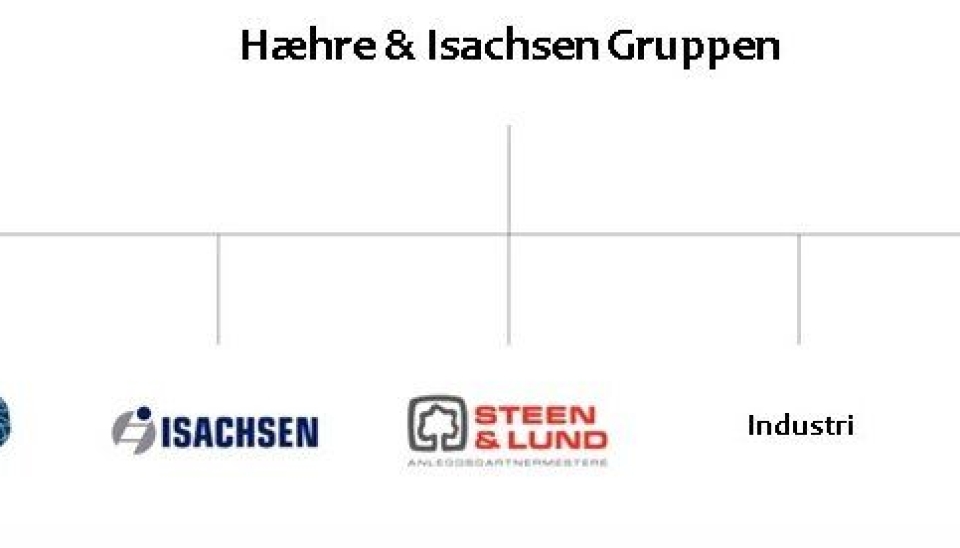

Anleggsvirksomheten skifter navn til Hæhre & Isachsen Gruppen

Etter salget vil anleggsvirksomheten bestå av de operative entreprenørvirksomhetene Hæhre Entreprenør, Isachsen Anlegg og Steen & Lund. Disse virksomhetene vil beholde sine navn, mens eierselskapet (BetonmastHæhre AS) vil skifte navn til Hæhre & Isachsen Gruppen Holding AS.

Industri- og tomteutviklingsvirksomheten vil også skifte navn i tråd med endring av selskapsstrukturen. Navneskiftene vil formelt gjøres ved sluttføring av salget i løpet av fjerde kvartal. Etter salget vil dermed konsernet se slik ut:

Etablerer solid kapitalstruktur

I forbindelse med transaksjonen, vil den nye Hæhre & Isachsen Gruppen styrke egenkapitalen og likviditeten med 525 millioner kroner.

I tillegg har selskapet akseptert vilkårene for nye lånefasiliteter i DNB på 0,8 mrd. som vil erstatte dagens lånefasiliteter når transaksjonen gjennomføres. Basert på siste rapporterte regnskapstall (1. kvartal 2019 – proforma) vil hovedtallene i balansen være:

- Egenkapital på ca. 2,5 mrd. kroner tilsvarende en egenkapitalandel på 48%.

- Likviditet og ubenyttede lånerammer utgjør ca. 0,9 mrd kroner.

Fokus på lønnsomhet

Virksomhetene i BetonmastHæhre har vært gjennom en krevende periode. Først med fusjon og forsøk på integrasjon med bygg i 2017 og 2018. I 2018 var konsernet gjennom flere omorganiseringer.

Det var i mars 2019 at styret i BetonmastHæhre vedtok å splitte selskapet. Det har vært en krevende skilsmisseprosess, og hele virksomheten ser frem til igjen å kunne fokusere fullt ut på drift, og det å skape gode resultater i anleggsselskapene.

- Det er svært tilfredsstillende at vi har funnet en løsning for deling av selskapene i tråd med styrets ønsker. Gjennomføring av transaksjonen legger grunnlaget for at vi nå kan fokusere 100% på daglig virksomhet og forbedringsarbeid. Øverst på vår agenda fremover står arbeidet med å forbedre lønnsomheten, sier Svein Hov Skjelle, konsernsjef i dagens BetonmastHæhre AS og leder av det nye Hæhre & Isachsen Gruppen.

STILLING LEDIG:

-

Maskinførere NLBO

Peab Anlegg

-

Anleggsrørlegger Ny Lufthavn Bodø

Peab Anlegg

-

Grunnarbeidere

Hæhre Entreprenør AS

-

ADK Rørlegger

Hæhre Entreprenør AS

-

Anleggsleder/prosjektleder

Ottar Bergersen & Sønner AS

-

Selger: Ettermarked, Reservedeler og Utstyr.

Fredheim Maskin AS

-

Mekaniker Verksted & Reisende

Fredheim Maskin AS

-

Automasjonstekniker

Fredheim Maskin AS

-

Operatør til Albach flishogger

BioDrift AS

-

Bulkoperatør

AUSTIN NORGE AS